東京・調布市 資産運用

50代からのNISAと資産運用で、不安のない未来を。

老後を安心にする資産運用相談です。

顧客本位で、調布・三鷹エリアで実績20年。

CFP/証券アナリストの実務家FPがサポートします。

NISAも活用し、資金を、無駄なく安全に活かしたい方のための相談室。(セミナー参加1万人以上、相談500件以上)

最も強い対象者:50歳以上、退職前後、相続問題も気になる方、資金1000万円以上

実行すること:NISAの使い方、資産配分、取り崩し、保険の整理、キャッシュフローなど

しないこと:販売目的ではない、特定の商品を勧めない

もちろん、複雑なお金まわりのこと、不動産が絡んでいることも相談可能です。

こんなお悩みありませんか?

お客様の声(一部抜粋)

●相続で引き継いだお金も、6年で倍になりました。老後の不安がなくなりました。

●人生初の資産運用なので、比較できませんが、150%満足しています。

●面談の都度わかりやすい説明を受け、素人にも納得でき、着実に増やしてもらいました。

面談予約(30分無料)は、以下からどうぞ。

スマホは、下の電話番号のボタンを押せば、掛けられます。

03-3430-9011

電話受付時間:9:00〜20:00 (土日祝も可)

※すぐ出られない場合、後で折り返し掛けます。

30分無料相談実施中‼

どんな相談でも歓迎します。必ず「見通しや解決策の方向」を提示します。

一番大事なこと「金融機関に相談しないこと」

徹底的に質問をして、相手の能力、力量を見極めるのが大切!

私は、数々の電話や相談で、金融機関に相談し、商品を買った人の話を、数多く聞きました。

過去に一度も、「良い話」を聞いたことがありません。(クレーム話多数)

しっかり「お金が増えた」などと、聞いたことがありません。(良くてトントン)

もし、あなたの知り合いが、商品を買っていたら、ぜひ聞いてみてください。

同じ反応だと思います。

「無料」を強調するところなどは、避けた方が良いです。(タダほど高いものはない)

「商品販売」を主体とするところは、避けましょう。(すぐ商品の話が出てくる)

入り口(相談相手)を間違えると、あとは全部ダメになります。(この見極めがすべて)

商品より、相手がどういう人(資格、経験、考え方、実績)なのかを、見ましょう。

有名な大会社、良く知ってる会社だからという判断は、極めて危険です。

(看板や、建物、社員数に釣られない・・コストがかかるので、「手数料稼ぎ」をしがち)

「徹底的に質問」をして、誤魔化さず、納得いく答えが返ってくるかで判断します。

徹底的に質問して、納得いく答えができる人は、100人に1~2人いるかどうかです。

預貯金と節約で、本当に老後が乗り切れますか?

インフレ(物価上昇)では、預貯金は「目減り」するだけ。

20年後には、預金の価値は半分になる?

老後は、預貯金と節約で乗り切ろうと考えている人も

多いかと思います。

大金持ち、資産家であれば、可能でしょう。

しかし、多くの人は非常に厳しくなると思います。

例えば、現在1000万とか2000万程度の預金があった場合、将来どうなるでしょう?

インフレが3%程度で、20年たつと、だいたい半分の価値になります。

ここ2,3年で今までのようなデフレの時代ではなくなり、インフレの時代になりました。

「あなたの預金は、20年後には半分になる」と思っても、大きな間違いではないでしょう。

預貯金は、すぐ使うのであれば良いですが、長期に持っていると確実に目減りする資産です。

決して安全なものではないのです。

折角お金を稼いでも、いざ使おうと思ったら、半分に減っていた・・これは悲しいです。

対策を考えておくことが必要です。

節約は、病気や介護に一直線になりがちです。

どんなに節約しても、お金はちっとも増えない!

「節約は、美徳」などと子供のころから教えられてきました。

確かに、お金があまりないのに、あれこれとお金を使うことは、お金がなくなるし、借金することになるかもしれません。

それは、そのとおり、お金があまりない、昔の日本であれば。

しかし、日本は、昔と比べれば、他国と比べれば、ある程度裕福になっています。

老後も節約、節約で暮らしていて、お金を抱えたまま亡くなり、何が楽しいのでしょうか?

実際、数千万円以上を抱えて亡くなる方が、たくさんいます。

この方の人生は、何もすることがなかったのでしょうか?

大きなお金を抱えて、亡くなる人は、ある意味、悲しい人生ともいえるでしょう。

何のために、人生の大事な時間を使って稼いだのでしょうか?

お金は、稼いで、さらに使ってまで出来て、初めて意味があるお金だったということです。

多くの人は、お金をなくすこと、損をすることは、ものすごく嫌がります。

しかし、結局使わないのであれば、そんな恐怖など、ほとんど意味がなかったとも言えます。

大金を抱えて亡くなることこそ「人生最大の大損」です。

「お客様の声」は、こちらに掲載しています。

節約することで、低栄養になり、介護になりやすい。

節約は、「介護」や「認知症」を引き寄せる。

節約するとは、お金を使わないということですね。

よく、年金生活になれば、収入が少なくなるので、「つつましく暮らす」と言ったりします。

健康のままで、つつましく暮らせるのでしょうか?

では、「高齢者が節約する」とは、実際どうすることでしょうか?

高齢者が、一体何にお金を使っているか?

一番多いのが「食費」です。(夫婦高齢者6.6万円、単身高齢者3.7万円)

食費を節約すると、タンパク質や栄養が少なくなり、炭水化物(麺類)などが増えます。

また、高齢者の特徴として、食べる回数が減ったり、同じものばかり食べるという癖があります。

つまり、このようなことで、栄養が少なくなり、体を作る「タンパク質」が減りがちです。

その結果、筋肉が落ちますから、筋力がなくなります。(早く、歩けなくなっていきます)

また、血液中のアルブミン(タンパク質)が減りますから、免疫力がなくなります。

免疫が減ると、風邪や病気にかかりやすくなり、認知機能が落ち、傷が治りにくくなります。

さらに、ビタミンD(筋肉と骨)、カルシウム(骨密度、骨折予防)も重要です。

これらの栄養が減れば、病院通いが多くなり、出費もかさみ、歩けなくなるということです。

ですから、健康や体力を維持し、病気を防ぐためには、食費を節約してはいけないのです。

節約することで、出歩かなくなり、体調が悪化する。

高齢者が次にお金を使っているのは、交際関係や趣味関連です。

交通通信費(高齢夫婦2.7万円、高齢単身1.2万円)

交際費(高齢夫婦2.0万円、高齢単身1.5万円)

教養娯楽費(高齢夫婦2.0万円、高齢単身1.2万円)

これらも全部合計すれば、毎月単身4万円~夫婦7万円程度の出費になります。

これらを節約すれば、年金からの出費が、かなり減り、非常に効果的かもしれません。

しかし、これらを節約した結果は、どうなるのでしょうか?

「出歩かない、楽しみがない、交流がない」ということです。つまりは、「引きこもり」

引きこもりをしていて、心身の健康が維持できないのは当然です。

「早くボケる、足腰が弱くなる」と言う結果になり、いずれ介護や認知症になりがちです。

こういう意味でも、高齢者は、節約してはいけないと言えます。

具体的に老後資金の相談をしたい方はこちら

まとまったお金が入った場合、どうすれば良いのか?

(相続・退職金など)

人生には、思いがけず「大きなお金」が入ってくる場合があります。

大きく分けると、2つの場合です。

親の相続

退職金

いずれも、数百万円以上~数千万円という大きなお金です。

このような大きなお金を、あなたはどうしますか?

多くは、次のような使い方をしています。

住宅ローンの支払いに充てる。

子供の大学進学資金に充てる。

貯金する。

家や自動車を買う。

資産運用する。(株式・投資信託・不動産投資)

退職金の場合には、60代なので、以下のような傾向があります。

余裕がある人・・旅行やリフォーム、貯蓄、株式や投資信託の運用など

余裕がない人・・日々の生活費、住宅ローンや借金の返済

たしかに、余裕がなければ、当面すぐお金が必要なところへ向けてしまいがちです。

少し余裕があって初めて、趣味や旅行など急がない用途に振り向け、さらに余れば、貯蓄や運用に回すことになりがちです。

しかし、突然の大きなお金が入ることは、人生で滅多にないことです。

この使い方次第で、あなたの人生での「お金の余裕度」は、全く違うことになります。

何を選択したかという決断1つで、全く将来や老後が変わるのですから、大問題です。

貯蓄に頼りすぎると、貧乏になる。

「お金が余ったら、貯蓄します」とよく言いがちです。

しかし、それでは、将来「今より貧乏になる」ということです。

なぜなら、最近インフレ(物価上昇)が、ひどくなっているからです。

過去30年のような、デフレ時代(物価が下落する)時代ではなくなってきました。

もし毎年3%のインフレが20年続いたら、1000万円の価値が、何と553万円になります。

ザックリ言って、預貯金でずっと置いていたら、20年後には「価値が半分」になります。

これが、「貯蓄に頼りすぎると、貧乏になる」という意味です。

貯蓄(預金、貯金)は、お金の「一時保管場所」です。

せいぜい「数年以内に使う予定のお金」の保管場所です。

5年、10年以上も、当面使う予定がないお金を、長期に保管するところではありません。

貯蓄(預金、貯金)は、必ずインフレに負けます。目減りします。

「お金の価値を減らしてから使う」というおかしなことをしていませんか?

今後は、日本のデフレが終わって、インフレ時代が続きますので、早く準備しましょう。

「確実性高く、かなりの資金を増やす方法とは?

リスクを避けようとすると、リスクが大きくなりがち

銀行や証券会社は、自社の利益になる商品を売る所です。あなたのためではない。

それでは、預貯金以外にどうしたらいいのでしょう?

知識がないので、金融機関に相談にいきますか?

あるいは、訪問してくる営業担当に聞きますか?

金融機関に勤めているから、知識が豊富で頼りになると、多くの人が考えがちです。

「まとまったお金があるのですが、何か良い商品はありませんか?」と聞けば・・

彼らは、「待ってました」とばかり「これが最適です」という商品を提案してきます。

身なりにも気を使い、丁寧に、敬語を使いながら、きれいなパンフレットで説明します。

「それは、良いですね」と、つい買いたくなります。

「待ってください!!」

彼らは、「あなたのため」に商品を提案しているのでしょうか?

彼らは、会社から給料をもらい、会社のため、会社が儲かるために働いています。

「あなたが儲かるため」に働いてはいませんよ。

そもそも、あなたは、その会社や訪問セールスに「相談料」を払っていますか?

友達でもない彼らが、親切にも無料で、「あなたが儲かることを提案する」と思いますか?

社員に給料を払いながら、無料でそんな「慈善事業」をする会社は、どこにもありません。

彼らは、商品を売るだけの「販売員」「説明員」なので、次々と商品を売ることが役目です。

新しいお客を見つけて売って、会社の利益にすることだけが目的なのです。

売った商品の結果が、増えようが減ろうが、どうなろうと、責任は取りません。

「損したじゃないか」と文句を言えば、「買ったあなたの自己責任です」で終わりです。

わからないので聞いたのに、商品を勧めておいて、「自己責任」はないんじゃないですか?

これが、金融機関で相談し、商品を買うことの現実です。

「タダより高いものはない!!」

リスクを避けたつもりが、リスクを背負わされてしまうということです。

安心できそうな商品ほど、危ない商品という理由とは?

安心できそうな商品は、逆に危ない!!

怪しい商品が堂々と売られている。

預貯金のように、利息が付くだけ、元本は変わらない。このような商品は、ほぼ増えません。

増える商品は、必ず減ることもあるというリスク商品なのです。例外はありません。

「減るから増える、減らないものは増えない」です。

しかし、金融知識に詳しくない人は、これがわかっていません。

「減らずに増えれば良い」と虫のいいことを考えています。

このような人たちを対象にしたのが「怪しい商品」です。

元本保証とか、リスク低減型とか、利益確定とか・・

怪しい商品は、リスクを感じさせない耳障りの良い言葉を使います。

リスクがなく利益が出る?のだから、売りやすいですし、手数料が高くて儲かる。

「リスクが無いのに増える」という、おかしな商品を作ることになります。

素人が見ると、リスクはなく、増えるだけに見える・・引っかかりやすいです。

リスクは非常に小さく、増える時は大きい。

無理をして作るので、仕組みは複雑になって、素人に理解しにくいものになりがちです。

これらの怪しい商品は、金融機関で堂々と売られています。

こんな商品でも、リスクは消すことはできないので、必ず誰かがリスクを負わされます。

金融機関は、リスクを取りたくないので、お客にリスクを押し付けます。

金融機関は、売って利益を得ることだけが目標なので、売れるものは何でも良いのです。

運用をすると、老後資金の「寿命」が大きく伸びる。

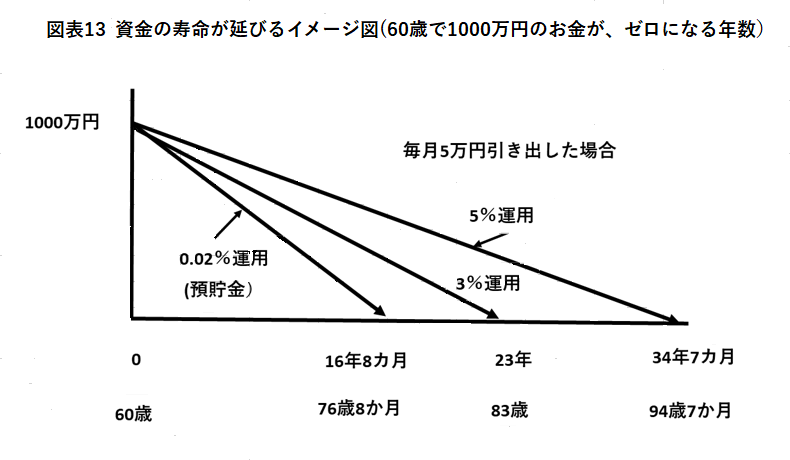

今60歳で1000万円の預貯金があり、毎月5万円引き出すと、いつまで貯金がありますか?

預貯金ですと、16年8カ月持ちます。(0.02%)

3%で運用すると、23年持ちます。

5%で運用すれば、34年7カ月持ちます。

人間の寿命が伸びているので、預貯金も運用して延ばさないと、お金が不足します。

もし、2000万円あれば、毎月10万円の引き出しでも、同じ年数になります。

さらに、3000万円あれば、毎月15万円の引き出しでも、同じ年数になります。

20年以上続いた「デフレの時代」が終わろうとしています。

円安も進み、エネルギー(電気、ガス)の価格も上がります。

輸入に大きく頼っている日本では、インフレ時代に入ります。

預貯金や年金では、目減りし、今までの生活レベルは、維持できません。

毎年2%なら、20年で1000万円の預金が、672万円になります。(3割減相当)

どう備えるかを真剣に考えましょう。

実際は、平均寿命以上に生きていることを考えましょう。

日本人の、平均寿命は男81歳、女87歳。

しかし、現実に一番多く亡くなっている年齢は男87歳、女93歳とズレています。

高齢者から見た実際の平均寿命のイメージは、こちらの方が合っています。

(若くして亡くなっている人がいるので、平均寿命の方が短くなっています)

さらに、90歳まで生きる男性が4分の1、女性が2分の1とかなり多くいるのです。

女性は、95歳までは考えておかねばなりません。

平均寿命まで生きるようなイメージでいると、かなり現実は違うことになります。

30分無料相談(面談)を実施中。

老後資金の面談予約は、以下からどうぞ。

スマホは、下の電話番号のボタンを押せば、掛けられます。

03-3430-9011

電話受付時間:9:00〜20:00 (土日祝も可)

※すぐ出られない場合、後で折り返し掛けます。

無料相談(30分・面談)を実施中です。

どんな相談でも歓迎します。必ず「見通しや解決策の方向」を提示します。

老後資金を、1.5倍から2倍に増やすことは、十分可能。「老後資金受取プラン」とは?

<「結果重視」の老後資金作り、15年の実績>

大多数の人が「必ず失敗」する思い込み・方法とは?

- 銀行や証券会社で、相談して買えば良い。

- 良い商品、お勧め商品を教えてもらい、買えば良い。

- 良いタイミングで、売り買いすれば良い。

なぜ、必ず失敗するのか?あなたの能力に任されているから

金融機関の目的は、「商品を売って、手数料を得る」ことだからです。

売りたい商品さえ売れれば、お客の利益が増えるかどうかは、全く関心がありません。

売れれば、何でも良いのです。

何千人のお客の面倒を見られないので、「すべて買ったあなたの自己責任、能力次第」です。

わからないので金融機関に相談したつもりが、実はあなたの能力に任されているのです。

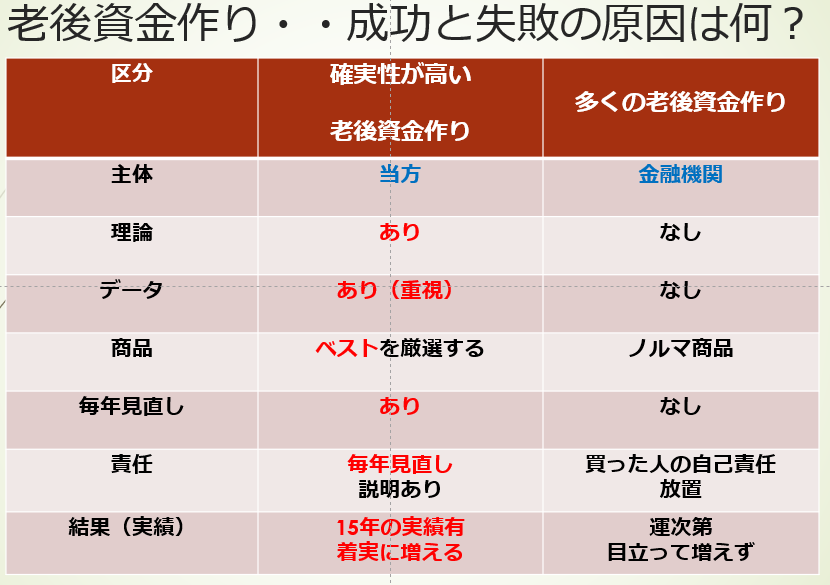

下の比較表を見れば、違いがすぐ分かると思います。

増えない原因を無くせば、増えるしかありません。

金融機関の銀行や証券会社は、自分たちが売りたい商品を、パンフレットで売るだけです。

理論やデータがありませんし、良い商品を売っているわけでもありません。

また、売った後は、お勧めしておきながら、自己責任=あなたの責任と責任逃れをします。

売った後こそ、きちんと管理しなければなりません。

つまりは、やっていることは、ただの商品販売でしかなく、資産運用ではありません。

何故ダメなのか、なぜ上手く行くのか、比較表を見てください。

「老後資金受取プラン」を行えば、あなたの老後資金は着実に増えます。(過去の実績から)

つまり、増えるので「実質無料」で実行できます。

ほとんどの人が、給料、割引、宝くじ等の「お金」で、忙しく動き、泣き笑いをしています。

しかし、こんなことでは、何をやっても、滅多に、お金が増えることはありません。

正しい行動すれば、ほぼ確実にお金が増えるのに、一体何を考えているのでしょうか??

本当にお金が増やしたい、豊かになりたいのであれば、「行動」するだけです。

老後資金受取プランとは?

( 将来の年金、老後資金が気になる50代のあなたへ)

調布でオンリーワンの「生涯資金のサポーター」です。

あなたのお金の寿命を延ばす、確率の高い方法とは?

情報があふれる今、何が良いのか、どうすれば良いのか、分からないことが多い時代です。

過去15年、300名以上の50~60歳代のお金・老後資金と、家族の悩みや不安を解決してきました。

あなたが90歳を超えるまで、安心して暮らせるように、あなたの立場に立って一緒に考え、実行まで支援できる「生涯資金のサポーター」、調布でオンリーワンのオフィスです。

年金の不足や老後資金の不足で、70代や80代で、お金がなくなったらどうしますか?

50~60代でも、やり方次第で、お金の寿命を大きく延ばすことができます。

資金額とやり方によりますが、10~15年も延ばせるのです。

CMに良く出てくる商品に良いものは、まずありません(だから、高い広告費を掛け宣伝する)

訪問営業、電話営業に、良い商品は、まずありません。(押しかけてでも、売りたいだけ)

金融機関の窓口相談に、良い商品は、まずありません。(セールストークを聞かされるだけ)

営業担当者が、1日営業に訪問すると、ものすごいコストが掛かります。

それは誰が払うのでしょうか?CMも同じです。

お手軽に、簡単に済まそうとすればするほど、老後資金はできません。

また、確率の高い納得できる方法で、たしかな老後資金を作りましょう。

老後資金の必要額とは?

どんなに良い商品を買っても、良い結果にはならない?

多くの人は、良い商品を探して買おうとします。

どれが良い商品かさえわかって買えば、全て上手く行くと思っているからです。

だから、銀行や証券会社に良い商品を勧めてもらえば、それで良いと思っています。

残念ながら、そうではありません。

銀行や証券会社では、良い商品を勧めてもらうことは、ほぼありません。

しかし、ここは百歩譲って、良い商品を勧められたと仮定しましょう。

それで上手く行くかどうかです。

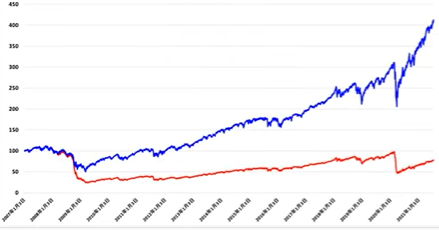

下のグラフは、間違いなく良い商品を買った場合です。(青)

しかし、多くの場合は、下の赤線の程度の結果になりがちです。(増えず減っています)

これは、買った後、「どのように管理し、行動するか?」によって決まります。

多くの人は、買った後、何となく売買したり、銀行や証券会社の言うことを聞いたりします。

その結果として、赤線に近いような結果しか残せないです。(天と地の差です)

どんなに良い商品を買ったとしても、それで良い結果になるというのは幻想です。

そもそも、現実は良い商品すら勧められないのですから、良い結果が出るはずがありません。

(本当はもっとひどくて、この最高の商品から、それ以下の商品に買い替えさせられます。)

証拠になるような事例があります。

昔、アメリカで驚異的な成績を残した伝説になったファンド(投資信託)がありました。

しかし、買った人の半分程度は、最高の商品を買っていながら「損をした」そうです。

同じ理由ですね。

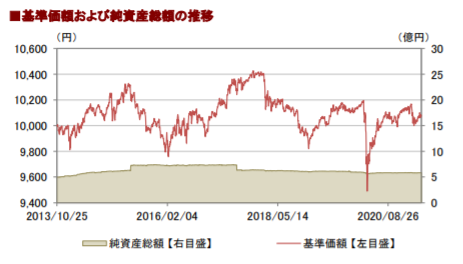

資産運用は、分散投資をすれば間違いない?

資産運用で良く出てくる守るべき重要なことが、分散投資。

分散投資していれば、運用は間違いない。

本当でしょうか?

下のグラフは、分散投資をしたファンドの「価格」の推移です。

(よくある世界の株と債券に投資している商品です)

運用開始してから、約8年。

ただ、上下するだけで、ほとんど増えていません。

ただ訳も分からず、分散投資している商品を選べば、こうなります。

これで老後資金を運用しても、老後資金はちっとも増えません。

悩みや問題が解決し、将来に見通しが立つ。

ご質問・面談予約は、以下からどうぞ。

スマホは、下の電話番号のボタンを押せば、掛けられます。

03-3430-9011

電話受付時間:9:00〜20:00 (土日祝も可)

※すぐ出られない場合、後で折り返し掛けます。

無料相談(30分・面談)を実施中です。

どんな相談でも歓迎します。必ず「見通しや解決策の方向」を提示します。

選ばれる理由(老後資金作り、生活設計、不動産、法律)

⇒どんなことでも「悩み」が解消します。

3つの強み・特徴

「結果が出せる、本物」のファイナンシャルプランナーは、FPの500人に1名程度です。

個人の方の相談は、何でもお答えします。

あなた優先。実行と結果重視。

ほぼどんな悩みでもOK

すべてが「あなた優先」で考える。

銀行・保険・証券は、「業者」です。

「販売優先、ノルマと手数料」が優先です。

私は、すべての出発点が、「あなた優先」です。

「あなたの資産が増えて、将来の悩みが、減るか」という結果重視の視点で考えます。

お金や将来の不安・悩みを、30年以上の経験や知識で解決します。

30年以上の勉強と「実体験」があります。

「実体験」があるので、具体的に細かなところまでわかりますし、現実味がある話ができます。

不動産、株式、税金、投資信託、保険、相続や法律

も、わかるので、何でもお答えできます。

相談だけで終わらない、「実行」と「結果重視」です。

多くの人は、相談だけでは、実行できません。

方法もわからず、結果も出せません。

私の場合、必ず実行できるように支援します。

老後資金作りでは、過去15年の実績で、成果を出してきました。

代表者とは、こんな人、こんな考えです。(プロフィールはこちら)

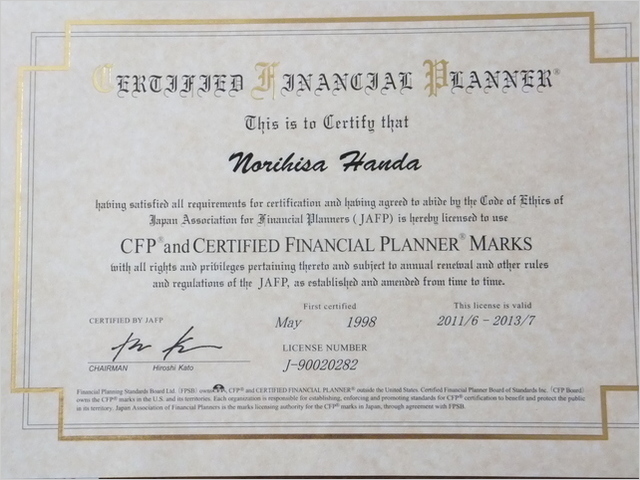

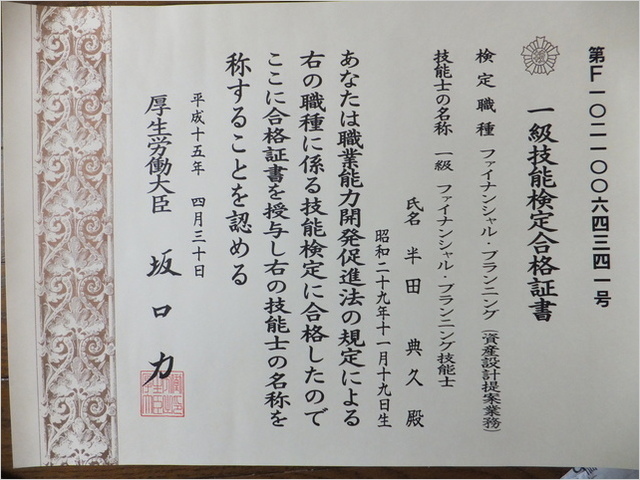

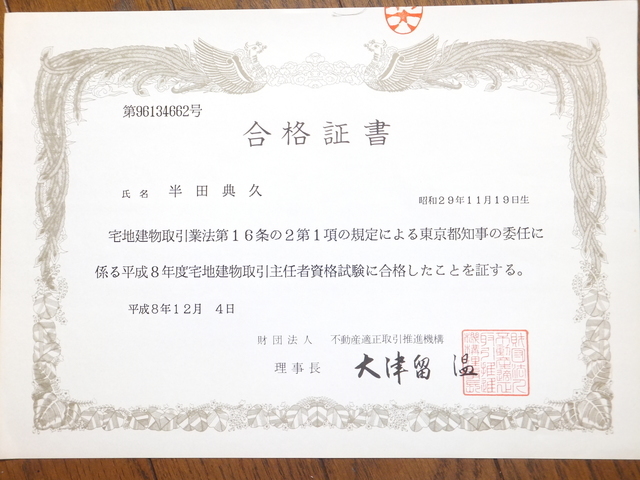

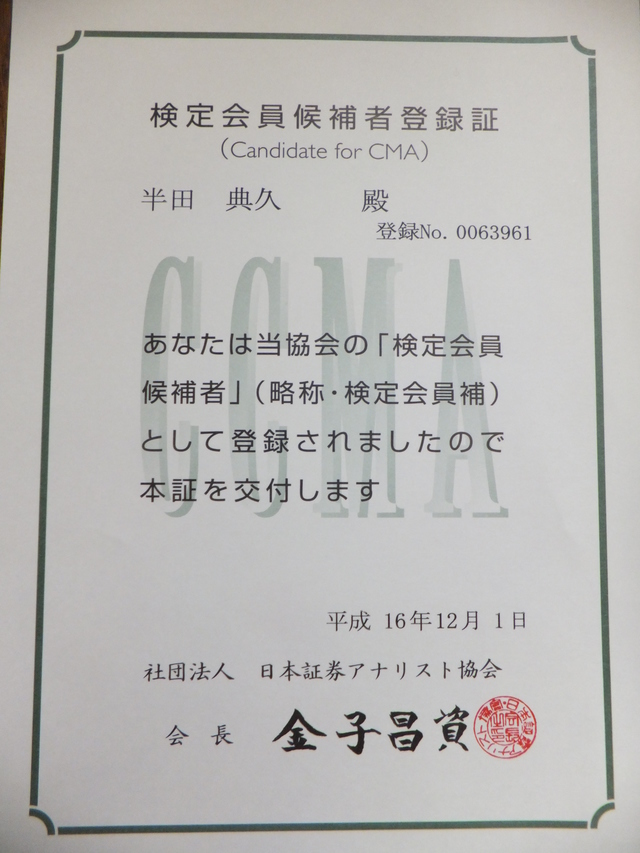

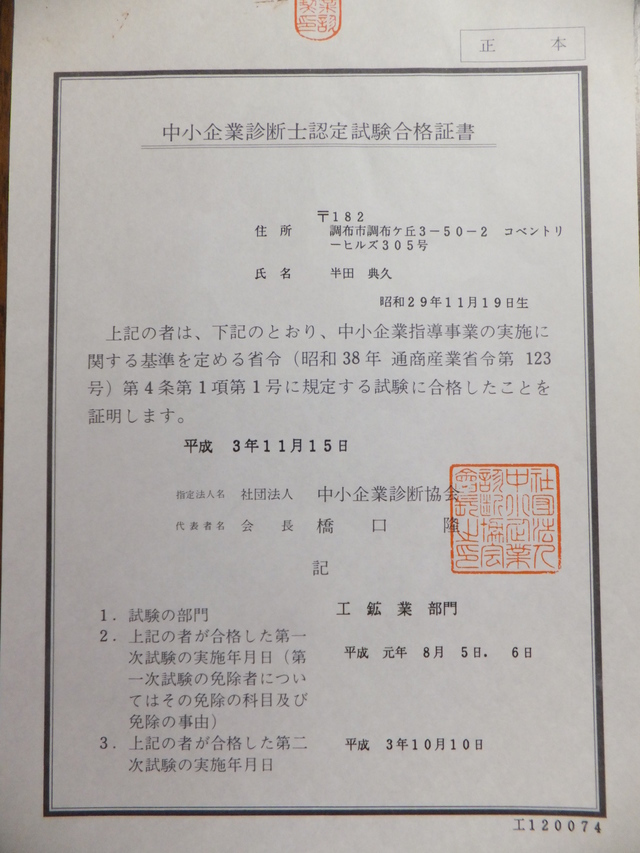

主な保有資格

- CFP(国際上級ファイナンシャルプランナー)

- 1級ファイナンシャルプランニング技能士

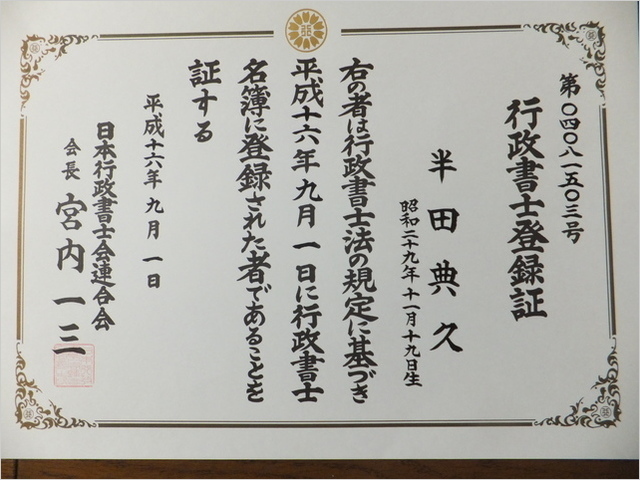

- 行政書士

- 証券アナリスト

- 宅地建物取引士

- 相続アドバイザー

- 高齢者住まいアドバイザー

- 福祉住環境コーディネーター2級

宅地建物取引士(国家資格) 証券アナリスト(試験合格) 中小企業診断士(試験合格)

CFP

ファイナンシャルプランナーの上級資格で、国際ライセンスです。金融商品、住宅ローン、相続、保険、税金、不動産など幅広い知識で実務を行います。

行政書士

法律分野、法律・契約文書など権利・義務書類、役所の文書に詳しいです。

証券アナリスト

株や債券、投資信託などについて詳しく分かります。

宅地建物取引士

不動産知識、各種不動産の法令や取引に詳しい。

高齢者住まいアドバイザー

住み替え、住宅、介護、認知症、良い介護施設の選び方、掛かる費用に、詳しい。

福祉住環境コーディネーター

リフォーム、中高年の医療、建築、福祉用具、福祉・介護の制度に詳しい。

相続アドバイザー

相続に関する遺言、手続き、不動産、税金、家族信託、後見、空き家などに詳しい。

「年金では、2000万円以上不足する」どうする?

働らくとしても限界がある・・お金を増やすには?

人生100年時代。女性はもちろん、男性でも90歳まで生きる時代です。

なぜなら、平均余命も毎年伸びているので、10年後は、もっと長生きになっています。

年金だけでは暮らせないことは、皆わかっています。

さて、これをどう解決していくか?

働く以外は、確実性が高い方法は、2つの選択しかありません。

(1)元本保証だが、増えない預貯金のままにする。(インフレで、年々目減りするが)

(2)リスクもあるが、収益がある商品で運用する。(インフレに負けません)

「金額と方法次第」ですが、お金の寿命(なくなるまでの期間)が、5年~10年以上延ばすことは、十分可能なことです。

よく「リスクがある商品がいやだ」という人がいます。

でも、よく考えてみてください。

リスクのある商品の方が、ずっと増えます。

預貯金のままで「将来お金が足りないリスク」のほうが、もっと困ります。

老後資金つくりに確実性の高い「パーソナライズ運用法」とは?

なぜ、安心、安全?な預金や保険ではダメなのか?

預金や保険では、どんなに頑張っても、お金の増える商品ではありません。

何しろ、インフレに弱いです。

年1~2%程度のインフレは、いつもの普通の望ましい状態です。

しかし、これでも、20~30年後にどうなるでしょうか?

簡易な計算で20~30倍したら、20~30%もお金の価値が減ります。

預金ももちろん、万一の保険金も、価値が下がります。

もし、少し大きなインフレがあれば、もっと価値が落ちます。

どんなに貯めても、年々価値が落ちるだけです。

多くの人が望む余裕ある生活や、定年後に心配がない状態は、実現しません。

それどころか、お金が老後の途中で不足します。

毎年、次第にゼロに近づく預貯金は、恐怖になります。

しかし、そうならないための対策はあります。

インフレに負けない、老後資金作りのための「パーソナライズ運用法」とは?

資産運用を今から勉強するのは、良いことなのか?

ふつう、資産運用を勉強することは良いことです。

しかし、それは、失敗でき、時間もある、20歳代とか30歳代の話です。

40歳以上の年齢の方が、資産運用、投資の勉強すると、良くないケースも多いです。

1.勉強会、セミナーに行く⇒主催者が、売りたい商品を勧められ、買いがち。

2.自分で学習する⇒本の意味を勘違いする、良く分からずに行動する、非常に多い。

3.不動産投資、FX、金、個別株式、仮想通貨とか、ほぼ成功しない方向に走り出す。

本、雑誌も、ある一面の見解や、一般論、あるジャンルのことしか、書かれていません。

本や雑誌は、「間違いではなくても、本当でもない程度」のことが書いてあります。

時間がかかり、自分で失敗経験をしないと、机上の勉強では、なかなか身に付きません。

恐らく、少なくとも10年以上は、勉強と実践をしないと、使える知識にはなりません。

そんなことをやっている時間はないと思います。

老後資金作りは、納得でき、確実性の高い「パーソナライズ運用法」で!

資産運用は、安全のため(資産の保護)になる。

銀行に営業を仕掛けられて、損をしないように備える

退職金など、大きなお金が銀行口座に入ると、すぐに銀行にわかるようになっています。

その情報が翌日あたりに、銀行の営業に回ります。

そして、営業のターゲットになり、店や訪問、セミナーなどで営業を掛けられます。

良くわからない、大銀行だから大丈夫、きっと良い商品かも?…と思っている方は、危険。

ノルマ商品、相手は毎日売っているプロの販売人、素人では太刀打ちできません。

「ハッキリ断れない、典型的日本人」のような方は、すぐ商品を売られてしまいます。

これに引っかかって、買ってしまったら、もう、あきらめるしかないです。

(「被害が出ても、まず回復は出来ない」です)

どんなクレームが出ても、「逃げ切れる」と分かっています。(もう、想定済みです)

恐らく、退職金をもらう大多数が、この「わな」に引っかかるのではないでしょうか?

あとで悔いても、もう遅いです。

店や営業に「話が違うじゃないか」言っても、「あなたの自己責任」で片付けられます。

このリスクが一番高いですので、避けるには、銀行口座に大金を置かないことです。

以下は、実際に、国民生活センターに報告のあった「金融機関でのトラブル事例」です。

そもそも、金融商品を、十分わかって買っている人は、ほとんどゼロです。

これらのトラブル事例は、毎日沢山起こっている「普通の話」です。(全然珍しくない)

気が付くか、付かないか、運が良いかどうか、言うか、だまっているかだけの違いです。

知識がなければ、ほとんどの人は、簡単にダマされます。

円の価値が大きく下がった場合に備える

日本は、大きく輸入に頼っています。

もし、円が大幅に下がったら、同じ金額では、同じものが買えなくなります。

そんなことが、将来あるかもしれません。

国内では、インフレになる(お金の価値が下がる)ということです。

いろいろと海外資産を持つことは、リスクを避けることになります。

一番簡単に、海外の資産を持つことができる方法は、資産運用です。

銀行が倒産した場合に備える

万一、銀行が倒産した場合、1000万円の預金と利息しか保護されません。(ペイオフ)

今、地方銀行は、生き残れる銀行は、わずかと言われます。

県に1つあるかないか、1つも生き残れない県もあります。

マイナス金利、低金利、貸出が減るなかで、銀行の数が多すぎます。

縮小が進み、倒産もあるかもしれません。

預金ではなく、運用されている資金は、この影響を受けません。

国の財政が、万一破たんした場合に備える

地震や災害に備える

日本は、言うまでもなく、地震国。今、活動期に入っています。

必ず、大地震が起こります。地下には、全国に見えない活断層が、2000以上あるようです。

30年以内に発生する確率もかなり高く、首都圏や大都市圏直下大地震もあるかもしれません。

また、地震以外に水害や土砂崩れなども、毎年のように起こります。

住宅も、つぶれなくても、とても住めない状況になるかもしれません。(沈下、ヒビ、傾き)

さらに、残った住宅ローンが重くのしかかり、これで人生までも変わります。

住宅は、住めなければ、価値が一気に急落します。

地震保険に入っても、金額は大幅に不足し、とても元のように建て替えができません。

(地震保険は、建て替えられるのではなく、当面の生活を維持する費用にしかならない)

大地震が来ても、金融資産運用であれば、資産価値が維持できます。

最悪の首都圏大地震でも、金融資産(運用)なら、リスクを分散でき、まだ耐えられます。

もちろん、金融資産は何でもいいわけでもなく、リスク管理も必要です。

金融の(資産運用)であれば、不動産・住宅より、はるかに大地震や災害に強い資産です。

住宅購入、住宅ローンは、危険なのか?

リストラされたり、会社が倒産した時に備える

住宅を購入していて、コロナの影響で、リストラや会社の倒産があったらどうするか?

職探しをしたり、失業保険はあるとしても、手許の資金が限られます。

住宅ローンは、完済まで待ってくれません。

しかし、金融資産の資産運用で、換金性が高いものであれば、直ちに資金が当てられます。

手許のお金が、住宅・不動産になっていると、簡単に換金できません。

また、住宅ローンの支払いは、多少の調整はできたとしても続きます。

金融資産の運用であれば、換金性もあり、資産を増やすことが可能です。

住宅購入、住宅ローンは、危険なのか?

悩みや問題が解決し、将来に見通しが立つ。

ご質問・面談予約は、以下からどうぞ。

スマホは、下の電話番号のボタンを押せば、掛けられます。

03-3430-9011

電話受付時間:9:00〜20:00 (土日祝も可)

※すぐ出られない場合、後で折り返し掛けます。

無料相談(30分・面談)を実施中です。

どんな相談でも歓迎します。必ず「見通しや解決策の方向」を提示します。

自己責任とは、後はどうなろうと知らないということ

金融機関では、商品を売る場合に、必ず「自己責任」と言います。

商品をあれだけ勧めておいて、自己責任はないでしょう。

この意味は、「後はどうなろうと、私は知らない。買ったあなたが悪い」ということ。

どうなるかわからない、確信も理由もない、危ない商品を売っているということです。

本当の自己責任というのは、人間がどれだけ考え、準備しても、最後のところはわからない。

その部分は、人間ではどうしようもないから、そこは「本当の自己責任」ということです。

例えば、手術であれば、どんなに良い先生が手術をしても、万が一でダメということがある。

こういう部分が、本当の自己責任の範囲です。

手術の実績もない人が、頼んでないのに手術をすすめてきて、手術をして亡くなったら、手術を頼んだあなたの「自己責任」では、おかしいです。

これが金融機関でいう「自己責任」です。おかしくありませんか?

自己責任を言うのであれば、買った後もメンテナンスや管理などの最善をつくすべきです。

銀行・生保に相談しない人が増加中、その理由は?

「手数料が優先か?」「あなたが優先か?」

この世の中で、圧倒的に多くの人や会社は、「モノを売る人・会社」です。

金融機関とは、モノ(商品)を売ることを目的にした会社です。

(手数料で儲ける)

商品を買う私たちは、自分の目的があります。(お金を増やす)

目的が違うので、一見似たようなことでも、やることが全く違います。

目的が違う相手の言うままにしていたら、私たちのお金は増えません。(手数料だけ増える)

「あなたのお金をどうやって増やすか」を目的とした人と、付き合う必要があります。

「顧客本位」とはどういうこと?

話題の「かんぽ生命」だけではありません。

「ノルマ・手数料」優先・・どの会社も、似たり寄ったり。

かんぽ生命の悪質な販売方法が、問題になりました。

しかし、かんぽ生命だけが悪者、特別ではありません。

銀行等で金融商品(保険、投資信託)の販売でのトラブルが、街で続出しています。

その実態が、NHKの「クローズアップ現代+」にて放映されました。(H30.10.31日放送)

ノルマや高額な手数料のために、「投資信託や保険」を良く分からない人や高齢者などに、必要もない商品、リスクの高い商品を売り、トラブルになっています。

金融商品は、他の商品と違い、素人には良く分からないことが多いです。

相手は、「売りつけるプロ」です。素人が、話を真剣に聞けば聞くほど、結局買わされます。

特に高齢者、お金や世の中に詳しくない人は、「格好のターゲット」にされています。

銀行などから営業を掛けられた場合、普通の人や高齢者では、反論も出来ず、何回も営業トークを聞かされると、面倒で根負けになり、多くは、いずれ買わされることになります。

ゆうちょ銀行でも、高齢者への投信販売で、不適切な説明問題発生です。(令和元年6月)

どこがどう問題というより、「沢山売って儲ける」仕組みが同じなので、結局同じなのです。

外貨建て保険は、避けるべき商品の第1位、その理由とは?

顧客に利益が出るなら、自己責任を強調する必要なし。

「損したら、あなたが悪い」という責任逃れです。

金融機関が良く言う「自己責任」

利益が出るのであれば、自己責任を言う必要はないです。

利益の責任が持てないから、やたら「自己責任」と言います。

損が出ても、言い訳するために自己責任と言っています。

そんな「危ない商品」を、大事な顧客に売って良いのでしょうか?

「あなたはこの商品で儲かるかわかりませんが、金融機関が儲かるので売ります。」

これが自己責任の「本当の意味」です。

「損しても、私は知りません。あなたが悪い」と言う理屈です。

売り手の手数料収入が増えても、買った人は、資産が減っていく傾向になるのが普通です。

こんなことにならないために、当方では「7つの顧客本位」のお約束があります。

「顧客本位」とは、どういうこと?

- 中長期であなたの資金、資産が増えることを、第一目標とします。

- 現在の資産・収入・家族状況と将来まで考えて、一番望ましい方法で考えます。

- どのような疑問や質問でも、丁寧に分かりやすく答え、実行まで支援します。

- デメリットやリスクについても、納得できるまで、全てお話しします。

- 金融機関のような2,3年での人事異動がないので、一貫した方針で進められます。

- 定期的なメンテナンス、話し合いを行えますので、いつでも納得できます。

- 資金だけでなく、法律・不動産についても、ワンストップで、すべて相談できます。

確実性の高い老後資金つくり「パーソナライズ運用法」とは?

本物のファイナンシャルプランナーが、あなたの生活を変える??

将来を変えるって、そんなことできないでしょうと思いませんでしたか?

実は、出来ます。(ライフプランを作ってみれば、それが「実感」できます)

「本物の」ファイナンシャルプランナーは、ライフプラン、金融商品、保険、税金、ローン、不動産、相続を学びます。つまり、「個人のお金の全ての扱い方」です。

98%の人が、勧められて、おかしな、必要もない商品、不動産を買っています。

収入が同じでも、必要のないもの、増えないもの、ダメな商品で、多くのお金を失います。

実は、中高年の「最重要テーマは、運用」なのです。(お金が増えますから)

お金で、将来の生活が変わるような結果になるためには、「運用」しかありません。

必要なのは、保険ではありません。

中高年の問題は、保険では何も解決しません。

中高年は、すでに保険に入っていて、そこそこ預金もあり、95%の人が減らすべきです。

「保険に入っていなかった」という理由で、路頭に迷っている人などいません。

子供の教育費とか、老後資金とか、前向きな「資金を増やすこと」が必要な時代です。

それなのに、「外貨建て保険」とか、不要な保険に、多額の支払いをしている人が多数です。

その保険分を減らして、運用に回せば、未来がもっと変えられるのです。

こんな単純なことでも、きっちり説明する人はいませんので、ほとんどの人が知りません。

ただ、何となく、勧められて商品を買って、放置していることがほとんどです。

収入が同じでも、老後の5~15年を安心にするため、お金を増やしたいなら、運用しかないのです。(ですから、「最重要」としてお話をするのです)

運用を中心に置きながら、保険、不動産、ローン、相続をきっちりやれば良いです。

代表者のプロフィールや思いはこちらから

本物ではないファイナンシャルプランナーに注意!!

本物ではないファイナンシャルプランナーとは、どんな人か?

分かりやすく言えば、商品の販売だけが目的の人たちです。(金融機関)

もともとが、ただの商品販売員なのですが、それでは聞こえが悪いためか、かなりやさしい部類のファイナンシャルプランナー資格を取って、名刺に書いている人です。

金融機関では、ファイナンシャルプランナー資格を取ることを推奨していますので、このような人は、残念ながら、街で見かける大多数です。(特に保険関係が多い)

本物は、全国でも数百人?ほどしかいないと言われています。

(本物のFPは、FP資格を持っている人の500~1000人に1人?位と考えてください)

FPの勉強は良いですが、多くの人が商品販売・社内昇格という全く別の目的に使っています。

商品販売とは、顧客の財産状況を知らずに、画一的にパンフレットで説明するだけです。

誰でも同じワンパターン、会社で決められた商品の説明をするだけなのです。

結局は、ただ商品販売をして、手数料を受け取ることが目的になっています。

ファイナンシャルプランナーとは、情報を詳しく知り、顧客の側に立つことが一番大事です。

顧客の利益ではなく、自社、自分の利益追求という逆の立場になっているのでは、その目的が果たせません。

悩みや問題が解決し、将来に見通しが立つ。

ご質問・面談予約は、以下からどうぞ。

スマホは、下の電話番号のボタンを押せば、掛けられます。

03-3430-9011

電話受付時間:9:00〜20:00 (土日祝も可)

※すぐ出られない場合、後で折り返し掛けます。

無料相談(30分・面談)を実施中です。

どんな相談でも歓迎します。必ず「見通しや解決策の方向」を提示します。

老後資金の不安を解消する「王道」は、資産運用以外にはない!

これから、都市(東京)でも、人口が減る時代になります。(2033年に空き家が3割になる)

研究者の話しでは、空き家が3割になると、街が「スラム化」するとも言います。

不動産では、資産価値が守れないです。東京の郊外も、年々値下がりです。

保険では、お金は増えません。(個人年金保険も、事実上増えません)

預貯金、保険では、いずれ来るインフレに負けて、価値が守れない。

国の年金は、減ることが、確定しています。

結局「資産運用しかない」というのは、どの専門家の意見も一致するところです。

そのため、国もNISAとかイデコとか、確定拠出年金制度を作り、資産運用を勧めています。

これは、「国は何もできないから、せめて税金は安くする制度を作るので、自分で工夫して年金を作ってください」というメッセージなのです。

確定拠出年金の見直しで、数百万円が違ってくる!

預貯金、個人年金、元本保証商品の方は、将来の「お金が足りない」という「大リスク」を選んだことに、気付かない。

値下がりが恐い、預貯金が一番、個人年金で良い、元本保証商品でなければ恐い?

このような人は、「大きなリスク」を選んでいて、大きなリスクに気が付かない。

「目先値下がりのリスク」と「将来のお金が足りなくなるリスク」のどちらが大きいでしょうか?

間違いなく、「将来のお金が足りないリスク」の方が、大きいです。(大金持ちでない限り)

国の年金や企業年金でも、全部「運用」をしています。(最近は、さらに積極的に)

当然、他の先進国などの年金も、全部「運用」をしています。

世界どこでも、老後資金という「年金」のために、運用をしているわけです。

「預貯金、個人年金、元本保証だけ」というのは、江戸時代くらい時代感覚がずれています。

下のグラフを見ても明らかです。(一例ですが、こんなに大きな差になります)

最大の判断間違いは、目先の値段の上下を、あまりにも気にしているからです。

ライフプラン(生活設計)でわかる、あなたの将来のお金のありなしとは?

50代からでも、老後資金が作れる理由とは?

これからもっと長寿の時代、年金は減らされ、老後資金が不足する時代になります。

しかし、対策はあります。

50歳からでも、老後資金は十分作れます。

下のグラフをみてください。

今、ここに1000万円の預金があるとします。

これを、20年(金利0.1%)預貯金に置いていたら、いくら増えるでしょうか?

(金利が高い銀行でも約20万円・・街の銀行では、0.01%なので、10分の1のわずか2万円)

ところが、少しでも運用をするだけで、全く違います。

20年間では、1%の運用で約220万円、3%で約806万円、5%なら約1650万円増えます。

もし、50歳~80歳までの30年運用したら、さらにとんでもない違いになります。

運用をするかしないかで、「天と地の違い」があることがわかります。

あなたは、目先の値下がりリスク(後で増える)か、将来のお金が足りないリスク(どうしようもない)か、どちらを取りますか?

ご相談は、こちらをクリック

老後資金、資産運用?本当に必要かを説明しましょう。

50歳からでも、貯金がなくても、普通の人が今から始められる老後資金作り。

これから、国の年金が減ることが確実。

インフレが来たら、どうなる?

日本の借金は1000兆円。将来は、財政が破たんしないのか?

将来、こんな大きなリスクも近づいています。預貯金、保険や個人年金では、全く無理です。

資産家ではない、普通の人だからこそ、すぐに始める必要があります。

資産運用は、どうして必要なのか?

どんな結果になるのだろうか?

50歳から間にあう、老後資金作りとは?

(動画約13分)

どのような結果になるかを、具体的に説明しています。

資産運用をした場合、しない場合、どれだけ結果が違うのか?

1000万円がある人の場合、どうなるか?

預貯金がゼロの人の場合、どうなるか?

運用を取り入れた場合の数字を、動画で具体的に説明しています。

50歳ともなれば、時間はすぐに過ぎて行きます。老後も、目の前に近づいてきました。

まだ、間に合います。早く気が付いた人から始めましょう。

きちんとした運用ができるように、サポートしていきます。

生活設計(ライフプラン)とは?

悩みや問題が解決し、将来に見通しが立つ。

ご質問・面談予約は、以下からどうぞ。

スマホは、下の電話番号のボタンを押せば、掛けられます。

03-3430-9011

電話受付時間:9:00〜20:00 (土日祝も可)

※すぐ出られない場合、後で折り返し掛けます。

無料相談(30分・面談)を実施中です。

どんな相談でも歓迎します。必ず「見通しや解決策の方向」を提示します。

今までのやり方の、ここが間違っている!!

「商品販売」と「資産運用」は、似ているが全く別物です。

街で「お勧め商品」「売れ筋商品」を買ってはいけない!

老後資金を作りたい、銀行預金に置いているのは、金利も低くもったいない、資産運用をしたい、お金を増やしたいと思う人が、大多数です。

そして、店頭で相談し、「お勧め商品」を買うという結果になる人が、ほとんどでしょう。

残念ながら、その方法では、望む結果を得ることは、ほとんど無理です。

お勧め商品では、老後資金はできないのはこんな理由だった!!

お勧め商品では、老後資金ができないわけ

説明動画(約12分)

販売店のノルマで売っている商品を買って、中長期に増えることは、ありません。(投資信託など)

私も、ずっと昔は、そのようにやったこともあるので、今は、なぜそうならないか?がよく分かります)

詳しくは、右の動画で説明しています。

1.今時代のテーマに乗っている「売りたい商品」が中心で、勧められる。こういう人気商品は、長続きしない。いずれドッと売られる。ずっと昔から、そうです。

2.商品選びより、「資産配分」がずっと大切。

3.「タイミング」で売買しがちになるが、それでは成功しない。

4.預金があったり、商品を買うと、しつこく営業から電話が掛かります。

普通の人は、最後に「根負け」して、何回も売ったり買ったりさせられます。

「売りたい商品」と私たちが「買いたい商品」は、一致しません。

「売りたい商品」は、手数料が目的。「買いたい商品」は、お金を増やすことが目的。

目的が全く違うからです。

相談申込は、こちらへ

買った後の管理をしていない。値動きだけを気にしている。

老後資金作り、資産運用では、管理が非常に重要です。

買って終わりとか、値動きを見て売買しているようでは、到底無理です。

また、営業担当のお勧め商品を聞いて、乗り換えているようでは、全く無理です。

よく書籍などで、年率3~5%の運用が出来るようなことが書かれています。

それは、きちんとセオリーに従って、10年、20年と管理を行った場合の話です。

しかし、それができる人は、滅多にいないでしょう。

(例えば、大学受験で10時間勉強すれば、希望大学に入れるとわかっていても、出来ない)

自分で経験したり、理屈がわかっていないことは、長く続けられないのです。

金融機関で商品を買って、営業の話を聞いていたら、元本を確保することすら難しいです。

運用では、長期に毎年の管理が必要です。

長期に管理をしなければ、老後資金を作ることはできない。(動画6分)

商品を買った後、管理をしている人は、少ない。

思い付きで、値動きを見て、売買している方が多数。

場当たり的な方法では、老後資金などできない。

商品選びで終わりではない。その後の管理の良し悪しで、全く結果が変わる。

面談申込はこちら

98%の人が、「必ず」やっている。

あなたのお金が減る4つの大きな理由とは?

お金を増やしたい9割以上の方が、以下の4つのことを必ずやっています。

これは、あなたが儲からず、銀行や証券会社が儲かるパターンです。

恐らく、あなたが儲けた分の8割以上の利益を、彼らに持って行かれています。

何故儲からないのか?・・以下のことをやめることです。

ご相談は、こちらをクリック

高リスクのアパート経営は、早めにやめること。

ライフプランで、老後資金、生活が見える

会社の確定拠出年金は、商品見直しで宝の山になる。

iDeCo(イデコ)とNISA(ニーサ)は、使うべき?

保険を減らすことが、老後資金作りの第一歩になる!

老後資金作りに向かない方法とは?

金融商品を見直さなければ、老後資金は危ない。

無料相談実施中!(面談30分)予約:03-3430-9011

悩みや問題が解決し、将来に見通しが立つ。

ご質問・面談予約は、以下からどうぞ。

スマホは、下の電話番号のボタンを押せば、掛けられます。

03-3430-9011

電話受付時間:9:00〜20:00 (土日祝も可)

※すぐ出られない場合、後で折り返し掛けます。

無料相談(30分・面談)を実施中です。

どんな相談でも歓迎します。必ず「見通しや解決策の方向」を提示します。

資格の学校「ユーキャン」にて、ファイナンシャルプランナー講座合格者の祝賀会で記念講演をしました。

相談について

- あなたのお話を、時間を掛けて、しっかりと聞きます。

- 必ず解決策(改善策)を出し、出来ない時は、実行の支援もします。

- 話が整理できていなくても、資料が揃っていなくても良いです。

- 場所は、交通至便です。(京王線・国領駅)

- 土・日・祝日も、相談可(要予約)

- 9時~21時頃までは、相談可能です。

- 手続き、資料収集、他の専門家の紹介もします。

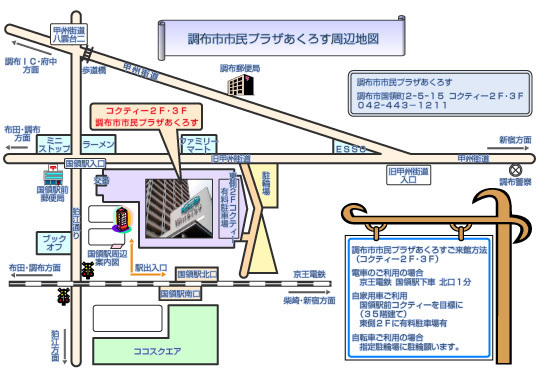

相談場所(アクセスマップ)

(1)「調布あくろす」京王線国領駅1分 (無料相談)

面談申込フォームは、こちらから

(2)事務所 京王線国領駅8分 (一般相談)

面談申込フォームはこちらから

30分まで無料、30分~1時間 8000円、1時間~1時間30分 12000円

悩みや問題が解決し、将来に見通しが立つ。

ご質問・面談予約は、以下からどうぞ。

スマホは、下の電話番号のボタンを押せば、掛けられます。

03-3430-9011

電話受付時間:9:00〜20:00 (土日祝も可)

※すぐ出られない場合、後で折り返し掛けます。

無料相談(30分・面談)を実施中です。

どんな相談でも歓迎します。必ず「見通しや解決策の方向」を提示します。

無料相談実施中!

(面談30分)

コロナ対策有

ご連絡先はこちら

老後資金とお金の悩み相談センター

運営元

多摩プランニングオフィス

住所

〒182-0022

東京都調布市国領町8-2-9

主要活動地区

東京、調布、府中、三鷹、世田谷、武蔵野、狛江、練馬、日野、多摩

電話受付時間

9:00~20:00 (土日祝も可)

その他

ご自宅での相談も可能です。

※出張相談料+交通費要

03-3430-9011